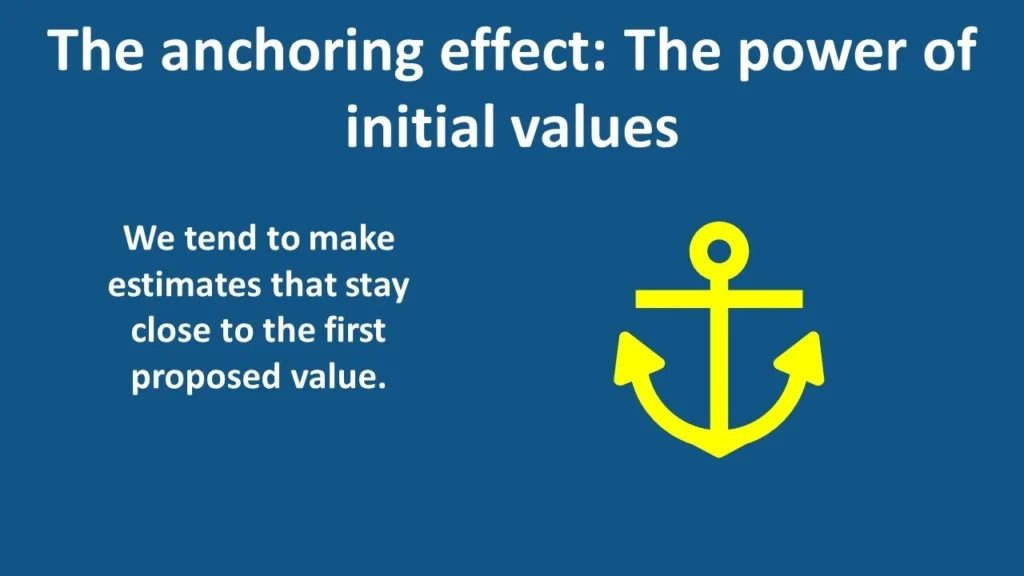

जब हम कोई फैसला लेते हैं, तो अक्सर हम पहली जानकारी या आंकड़े को ही आधार बना लेते हैं। यही जानकारी हमारे दिमाग में “एंकर” बन जाती है।

Anchoring effect (एंकरिंग इफेक्ट) या एंकरिंग बायस निवेश (Investing) में एक प्रकार की मनोवैज्ञानिक ग़लती है,सबसे पहली मिली जानकारी पर बहुत ज़्यादा निर्भर हो जाते हैं। यह शुरुआती जानकारी, जिसे एंकर कहा जाता है जिसमें निवेशक (Investor) किसी एक पुराने नंबर या कीमत (जैसे कि शेयर खरीदते वक्त की प्राइस या 52 वीक हाई/लो) को मन में “एंकर” बना लेता है इसके बाद हम बाकी सब चीजों को उसी एंकर के हिसाब से तौलते हैं — चाहे वो जानकारी सही हो या गलत।

निवेश में एंकरिंग कैसे काम करता है?

जब कोई निवेशक किसी शेयर को ₹400 में खरीदता है और वह शेयर गिरकर ₹200 पर आ जाता है, तो उस निवेशक को बार-बार यही लगता है कि यह शेयर फिर से ₹400पर चला जाएगा। इसी सोच में वह नुकसान में भी शेयर को बेचता नहीं है—क्योंकि उसके मन में क़ीमत का “एंकर” ₹400 बसा हुआ है,

लेकिन, हो सकता है कि शेयर की कीमत किसी अच्छे कारण से गिरी हो, और अब ₹400की कीमत का कोई मतलब न हो। एंकरिंग इफ़ेक्ट की वजह से आप एक ऐसे घाटे वाले शेयर को पकड़े रह सकते हैं, इस उम्मीद में कि वह अपनी पिछली ऊंचाई पर वापस जाएगा। या फिर, आप किसी शेयर को इसलिए खरीद सकते हैं क्योंकि वह उसकी पिछली कीमत की तुलना में ‘सस्ता’ लग रहा है। जबकि कंपनी के फ़ंडामेंटल या मार्केट के हालात अब बदल सकते हैं |

निवेश में एंकरिंग कैसे दिखती है?

1. पुरानी कीमत को पकड़ना

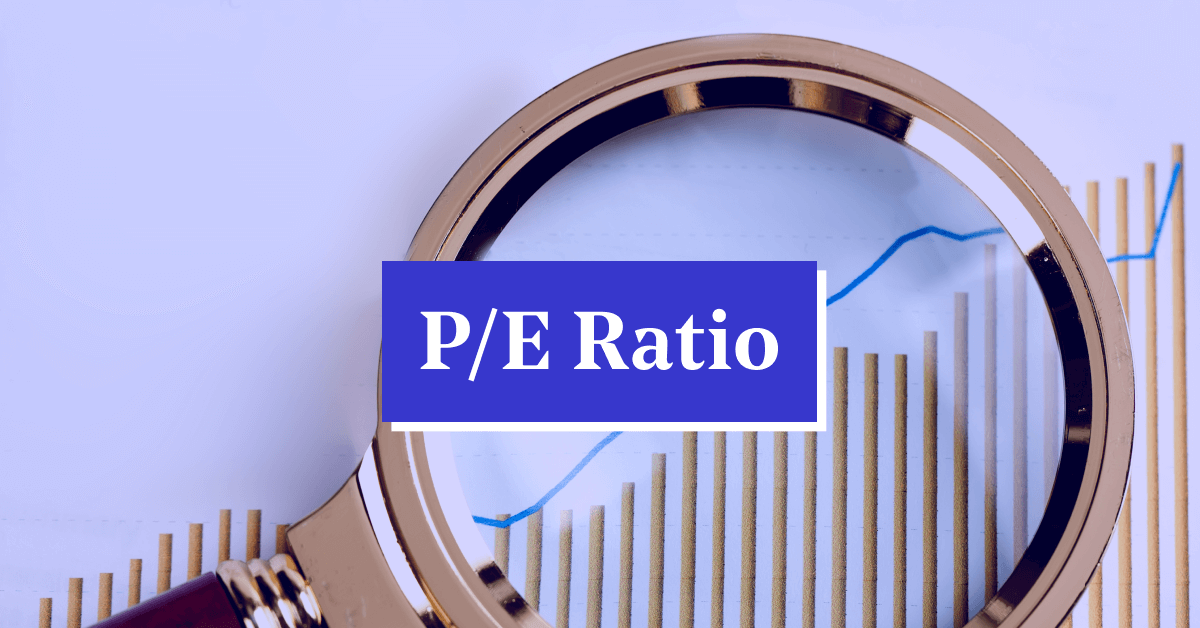

मान लीजिए आपने टाटा मोटर्स का शेयर ₹600 में देखा था। अब वो ₹500 पर है। आप सोचते हैं — “सस्ता हो गया!” लेकिन हो सकता है कंपनी की हालत बिगड़ गई हो और ₹500 भी ज़्यादा हो। आप ₹600 को एंकर मानकर सोच रहे हैं — जबकि असली वैल्यू कुछ और हो सकती है।

2. लोगों की राय को एंकर बना लेना

अगर कोई एक्सपर्ट कहता है कि “ये शेयर ₹1000 तक जाएगा,” तो हम उस आंकड़े को पकड़ लेते हैं — और जब तक वो नहीं होता, बेचने का मन नहीं करता।

3. IPO में एंकरिंग

IPO में कंपनी कहती है कि शेयर की कीमत ₹150 है। लोग उसी को सही मान लेते हैं — जबकि असली वैल्यू ₹100 भी हो सकती है।

किसी कंपनी का पुराना प्राइस देखकर हम सोचते हैं कि अब ये सस्ता है, जबकि असली वैल्यू कुछ और हो सकती है।

इसका इस्तेमाल अपने फायदे के लिए कैसे करें?

इस झुकाव को पहचानें: एंकरिंग इफ़ेक्ट का इस्तेमाल अपने फायदे के लिए करने का पहला कदम है कि आप इसे पहचानें।

बुनियादी बातों पर ध्यान दें: किसी शेयर की पुरानी कीमत पर निर्भर होने के बजाय, उसकी मौजूदा वित्तीय स्थिति, भविष्य में बढ़ने की संभावनाओं और बाज़ार में उसकी स्थिति का विश्लेषण करें।

एक योजना बनाएं: किसी भी शेयर को खरीदने से पहले, खरीदने और बेचने की एक साफ रणनीति तय करें। इससे आपको पुरानी कीमतों के आधार पर भावुक होकर फैसला लेने से बचने में मदद मिलेगी।

नए सिरे से सोचें: किसी स्टॉक का पुराना दाम भूलकर, आज की वैल्यू देखें। कंपनी की कमाई, बाजार ट्रेंड, और कंपटीटर को चेक करें।

कई स्रोतों से जानकारी लें: सिर्फ एक न्यूज या ब्रोकर की बात पर न अटकें। कई रिसर्च रिपोर्ट पढ़ें।

लक्ष्य करें: निवेश से पहले अपना टारगेट प्राइस तय करें, और एंकरिंग से बचने के लिए कैलकुलेटर या ऐप्स का इस्तेमाल करें।

समय दें: जल्दबाजी में फैसला न लें। कुछ दिन सोचें, ताकि एंकर कमजोर हो जाए।

इससे कैसे बचें?

- फंडामेंटल्स देखें — कंपनी की असली हालत क्या है: कमाई, कर्ज, ग्रोथ।

- भावनाओं से दूर रहें — “मैंने ₹X में खरीदा था” ये सोच छोड़ें।

- नए नजरिए से सोचें — अगर आपके पास वो शेयर नहीं होता, तो क्या आप आज उसे खरीदते?

- अगर लगता है कि कोई फ़ैसला सिर्फ़ एक पुराने “एंकर” की वजह से लिया जा रहा है, तो उसमें सुधार करें और फंडामेंटल्स, बिज़नेस ग्रोथ वग़ैरह पर ध्यान दें।

निष्कर्ष

“एंकरिंग वो चश्मा है जिससे हम दुनिया को देखते हैं — लेकिन कभी-कभी वो धुंधला होता है।”

Anchoring effect से बचने के लिए ज़रूरी है कि निवेश करते समय स्वभाविक सोच और रिसर्च का इस्तेमाल हो, पुराने नंबर या भाव को सिर्फ़ एक आंकड़ा समझें—न कि आख़िरी सच।