करेंसी (जैसे भारत में रुपया, अमेरिका में डॉलर) एक तरह का विश्वास-पत्र है।

करेंसी (जैसे रुपया, डॉलर या यूरो) एक देश का पैसा होता है। ये सरकार या केंद्रीय बैंक (जैसे भारत में RBI) द्वारा बनाई और जारी की जाती है

किसी देश की करेंसी (मुद्रा) कैसे काम करती है? –

मुद्रा किसी भी देश की आर्थिक व्यवस्था में लेन-देन का सबसे मुख्य साधन होती है।

- मुद्रा का काम है सामान या सेवाओं के बदले में भुगतान करना। यानी बाजार में कोई चीज़ खरीदनी हो तो नोट या सिक्के (मुद्रा) देकर उसे खरीदा जाता है।

- सरकार या केंद्रीय बैंक (जैसे भारत में RBI) मुद्रा छापती है और उसकी कीमत तय करती है। यह कीमत दूसरे देशों की मुद्रा के मुकाबले बदलती रहती है।

खरीद-बिक्री के लिए: लोग इसे दुकानों पर सामान खरीदने, सैलरी लेने या व्यापार करने के लिए इस्तेमाल करते हैं। ये एक “मीडियम ऑफ एक्सचेंज” है, यानी दो चीजें बदलने की बजाय पैसा इस्तेमाल करके आसानी से ट्रांजेक्शन होता है। यह चीजों और सेवाओं को खरीदने और बेचने का सबसे आसान तरीका है। आप पैसे देकर सामान खरीदते हैं।

मूल्य का मापन: यह बताता है कि किसी चीज की कीमत कितनी है। जैसे, एक पेन ₹10 का है।

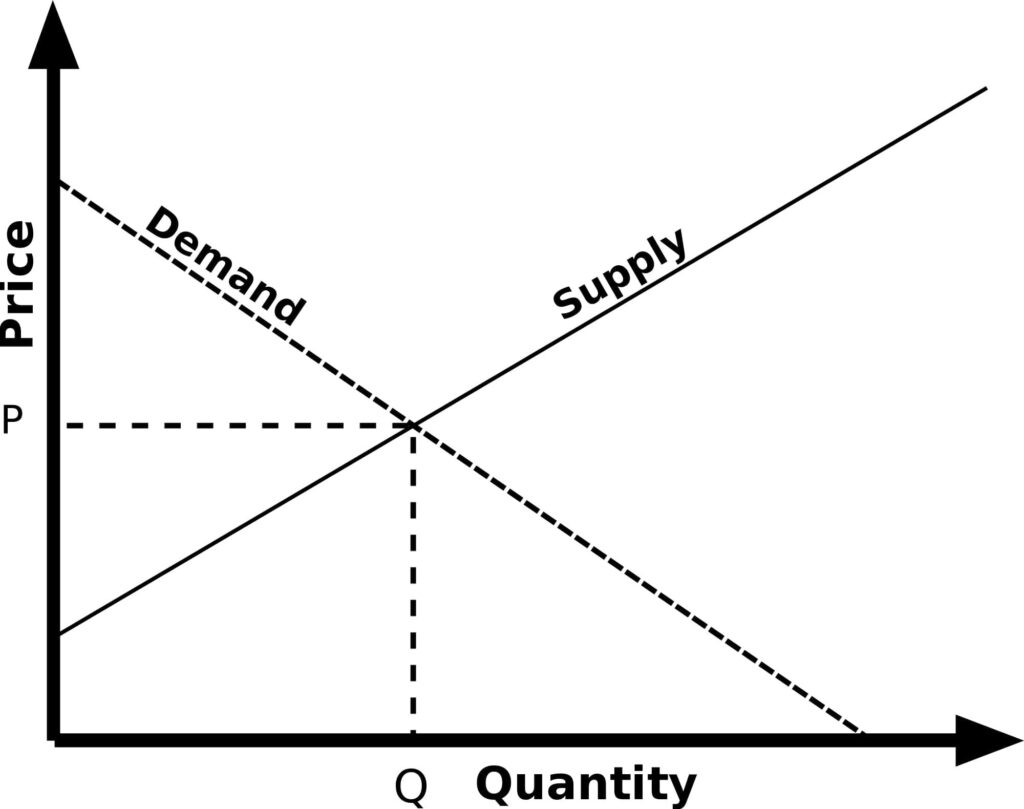

मूल्य कैसे तय होता है: करेंसी की वैल्यू दूसरे देशों की करेंसी से तुलना करके तय होती है। जैसे, 1 डॉलर = 88रुपये। ये वैल्यू बाजार में “फॉरेक्स मार्केट” में सप्लाई (कितना पैसा उपलब्ध है) और डिमांड (कितना लोग खरीदना चाहते हैं) से बदलती रहती है। अगर ज्यादा लोग डॉलर खरीदना चाहें, तो डॉलर महंगा हो जाता है।

डिजिटल और फिजिकल: आजकल ज्यादातर करेंसी डिजिटल होती है (बैंक अकाउंट में), लेकिन नोट और सिक्के भी चलते हैं। केंद्रीय बैंक इसे प्रिंट करके या डिजिटल तरीके से जारी करता है, लेकिन ज्यादा प्रिंट करने से वैल्यू कम हो सकती है।

भविष्य के लिए बचाना: लोग इसे बचाकर रखते हैं ताकि भविष्य में इसका इस्तेमाल कर सकें।

सरकार और केंद्रीय बैंक का नियंत्रण: देश की सरकार (जैसे भारत में RBI) ही यह तय करती है कि कितनी करेंसी छापनी है और उसे कैसे मैनेज करना है।

करेंसी एक ऐसा माध्यम है जिस पर देश के सभी लोगों को भरोसा होता है कि इसके बदले में उन्हें चीजें मिलेंगी।

मुद्रा की स्थिरता क्या है और कैसे तय होती है?

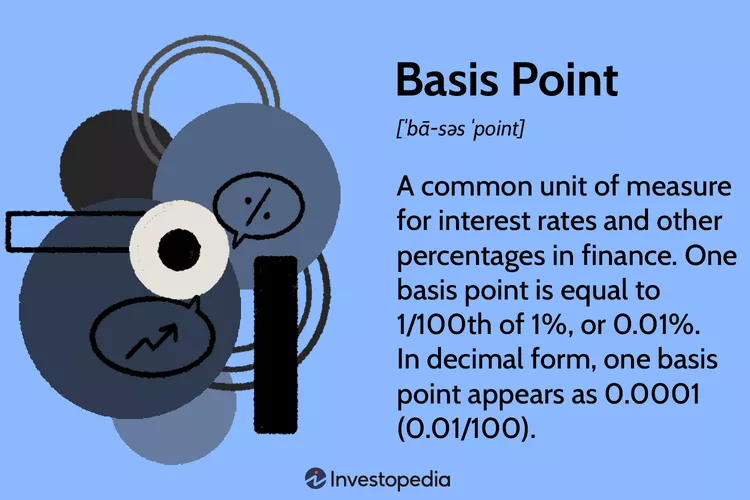

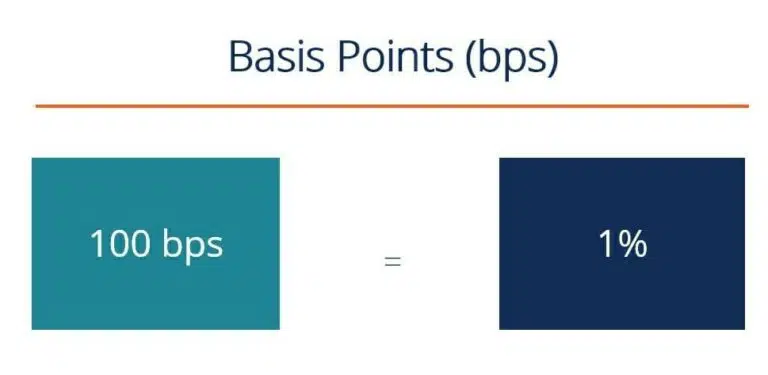

करेंसी की स्थिरता का मतलब है कि उसकी कीमत (दूसरे देशों की करेंसी के मुकाबले) बहुत ज्यादा न बदले। यह मुख्य रूप से डिमांड (मांग) और सप्लाई (आपूर्ति) के सिद्धांत पर तय होती है, जिसे विनिमय दर (Exchange Rate) कहते हैं।

- मुद्रा की स्थिरता मतलब उसकी कीमत में तेज़ उछाल या गिरावट न आना।

- अगर आज 1 डॉलर = ₹88 है, तो ये बुरी तरह बदलती न रहे, तभी मुद्रा “स्थिर” मानी जाएगी।

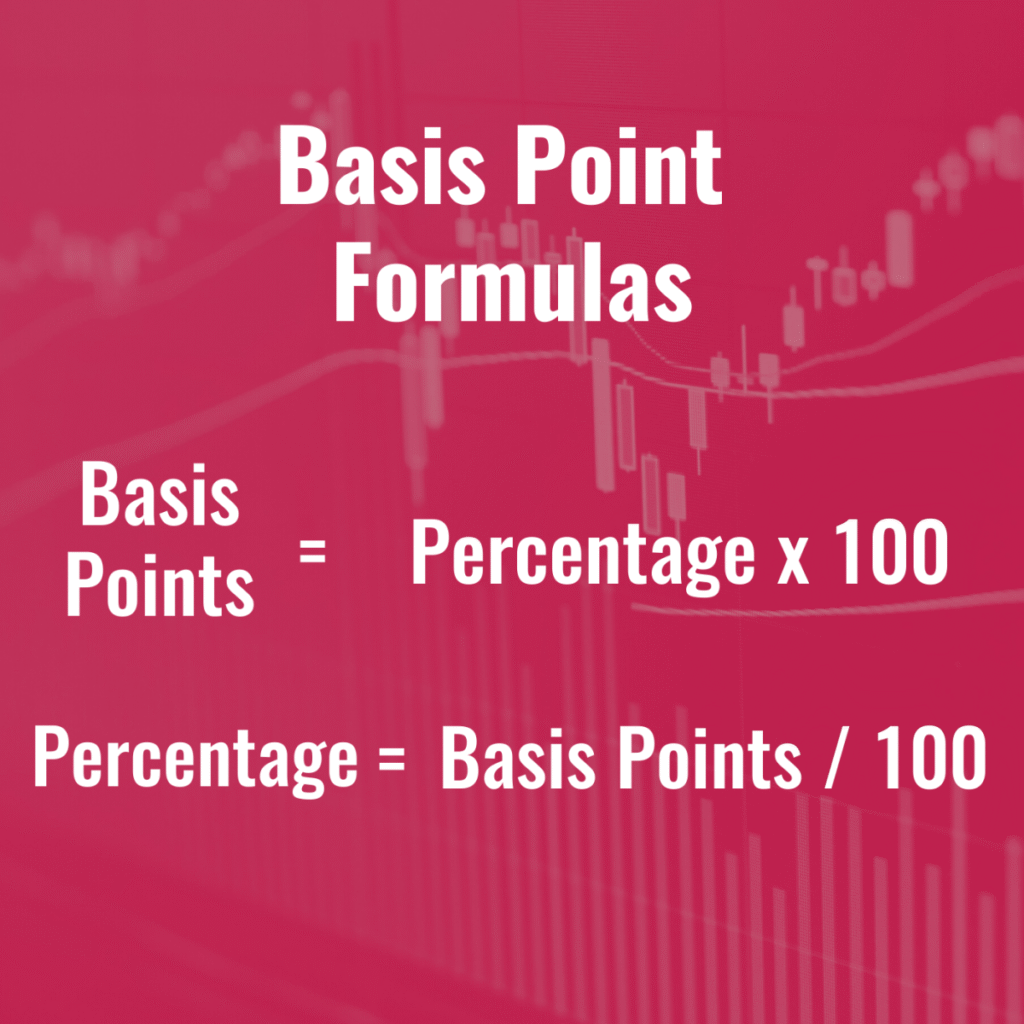

- मुद्रा स्थिर रखने के लिए देश की सरकार और केंद्रीय बैंक कई उपाय करते हैं, जैसे ब्याज दर जोड़ना, विदेशी मुद्रा भंडार संभालना, बाज़ार में मुद्रा की मात्रा बढ़ाना या घटाना।

डिमांड (मांग): अगर कोई देश आर्थिक रूप से मजबूत है और लोग उसका सामान या उसकी संपत्ति खरीदना चाहते हैं, तो उन्हें उस देश की करेंसी चाहिए होगी। मांग बढ़ेगी तो करेंसी मजबूत होगी।

सप्लाई (आपूर्ति): अगर सरकार बहुत ज्यादा करेंसी छाप देती है, तो उसकी सप्लाई बढ़ जाती है। सप्लाई बढ़ेगी तो करेंसी कमजोर होगी।

उदाहरण: जब किसी अमेरिकी कंपनी को भारत में निवेश करना होता है, तो उसे डॉलर के बदले रुपया चाहिए होता है, जिससे रुपये की मांग बढ़ती है और वह मजबूत होता है।

मुख्य तरीका: इंटरेस्ट रेट (ब्याज दर) बदलना। अगर महंगाई बढ़े, तो ब्याज बढ़ाकर पैसे की सप्लाई कम करते हैं, ताकि लोग कम उधार लें और खर्च कम करें।

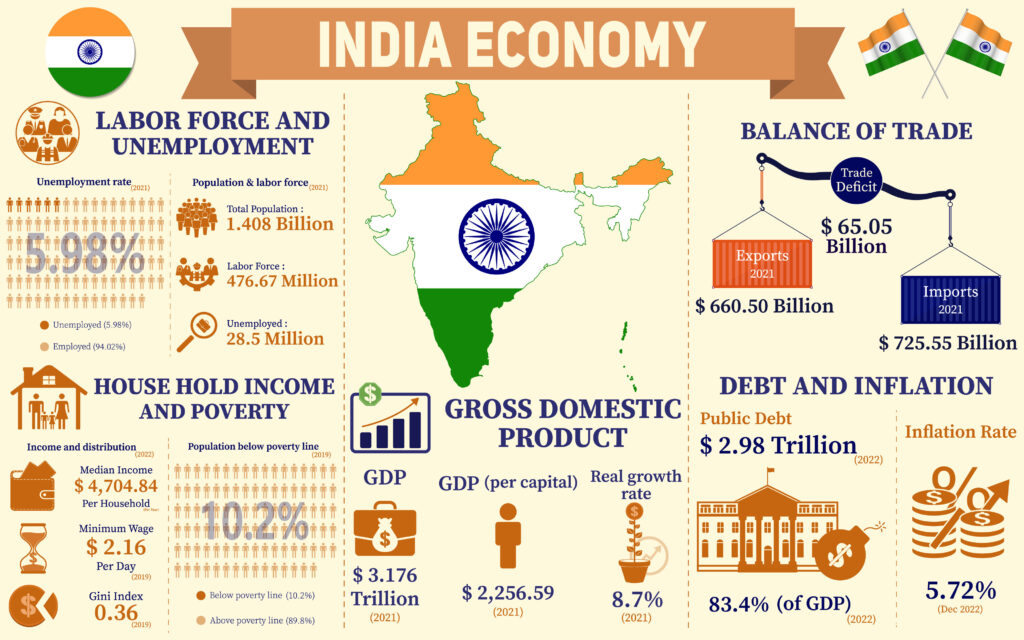

अन्य तरीके: करेंसी रिजर्व (विदेशी पैसा रखना), ट्रेड बैलेंस (निर्यात-आयात संतुलन) और आर्थिक नीतियां। स्थिरता अच्छी हो तो लोग भरोसा करते हैं, निवेश बढ़ता है।

देश की इकोनॉमी पर करेंसी कैसे प्रभाव डालती है?

करेंसी का मजबूत या कमजोर होना अर्थव्यवस्था पर सीधा असर डालता है

करेंसी इकोनॉमी का बड़ा हिस्सा है। ये दोनों एक-दूसरे को प्रभावित करते हैं – जैसे चक्र (सर्कल)।

- मजबूत करेंसी के फायदे/नुकसान:

- फायदा: आयात सस्ता होता है (जैसे तेल, मशीनरी सस्ती), महंगाई कम रहती है। विदेशी निवेश आता है।

- नुकसान: निर्यात महंगा हो जाता है (विदेशी खरीदार कम खरीदते), फैक्टरियां बंद हो सकती हैं, बेरोजगारी बढ़ सकती है।

- कमजोर करेंसी के फायदे/नुकसान:

- फायदा: निर्यात सस्ता, ज्यादा बिक्री, इकोनॉमी ग्रोथ। टूरिस्ट ज्यादा आते हैं।

- नुकसान: आयात महंगा (पेट्रोल, इलेक्ट्रॉनिक्स), महंगाई बढ़ती है, विदेशी निवेश भागता है।

- कुल प्रभाव: करेंसी इकोनॉमी को बैलेंस रखती है। अगर बहुत मजबूत हो, तो ग्रोथ रुक सकती है; बहुत कमजोर हो, तो गरीबी बढ़ सकती है। सरकार इसे कंट्रोल करके रोजगार, महंगाई और ग्रोथ संभालती है। उदाहरण: चीन की कमजोर युआन से निर्यात बढ़ा, इकोनॉमी तेज चली।

- कमजोर मुद्रा से मूल्यवृद्धि (महंगाई) बढ़ सकती है, क्योंकि बाहर से खरीदना महंगा पड़ता है।

- अर्थव्यवस्था में निवेश (Investment) और व्यापार (Trade) भी मुद्रा की स्थिति पर निर्भर करता है।

मुद्रा को कौन से कारण प्रभावित करते हैं?

करेंसी की वैल्यू ऊपर-नीचे होने के कई कारण होते हैं।

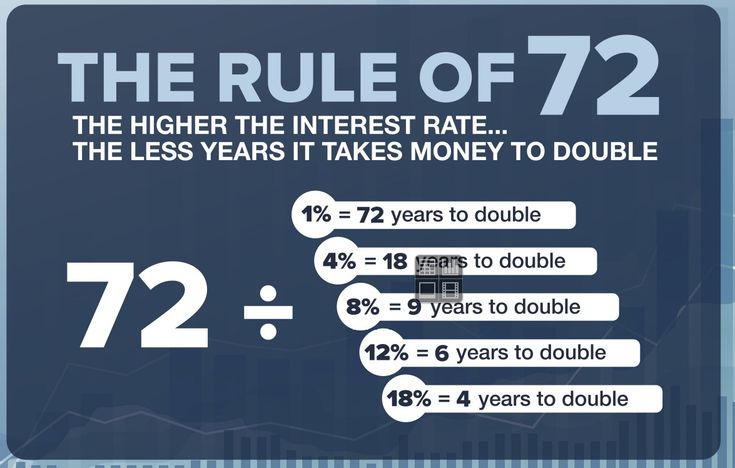

- इंटरेस्ट रेट: अगर किसी देश में ब्याज ज्यादा हो, तो विदेशी निवेशक अपना पैसा वहां लाते हैं, करेंसी मजबूत होती है।

- महंगाई (इन्फ्लेशन): ज्यादा महंगाई से करेंसी की खरीदने की ताकत कम होती है, वैल्यू गिरती है।

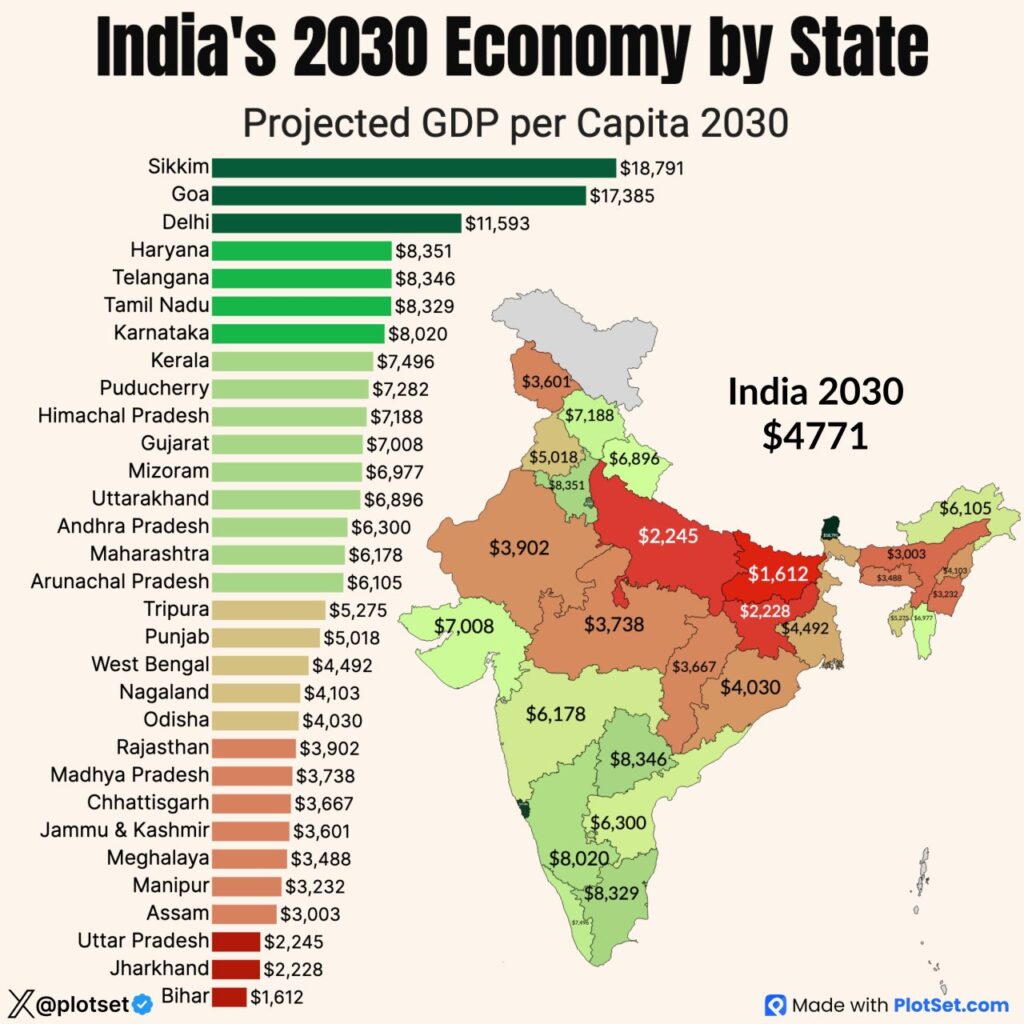

- आर्थिक विकास (GDP ग्रोथ): तेज विकास से करेंसी मजबूत, क्योंकि लोग ज्यादा कमाते हैं और निवेश आता है।

- राजनीतिक स्थिरता: चुनाव, युद्ध या भ्रष्टाचार से भरोसा कम होता है, करेंसी गिरती है।

- ट्रेड बैलेंस: ज्यादा निर्यात (बेचना) से करेंसी मजबूत, ज्यादा आयात (खरीदना) से कमजोर।

- वैश्विक घटनाएं: जैसे तेल की कीमतें बढ़ना (भारत जैसे आयातक देशों के लिए बुरा) या महामारी।

- स्पेकुलेशन: बड़े निवेशक बाजार में सट्टा लगाते हैं, वैल्यू अचानक बदल जाती है।

- देश की अर्थव्यवस्था (Economy): जितना मज़बूत व्यापार और उत्पादन होगा, मुद्रा भी उतनी मजबूत रहेगी।

- रोजगार और औद्योगिक उत्पादन: ज्यादा रोजगार और ज्यादा उत्पादन से मुद्रा मजबूत होती है।

- विदेशी मुद्रा भंडार: देश के पास जितना ज्यादा डॉलर या दूसरी विदेशी मुद्रा होगी, उसकी मुद्रा उतनी सुरक्षित रहेगी।

विश्व करेंसी में कोई देश कैसे डोमिनेट करता है?

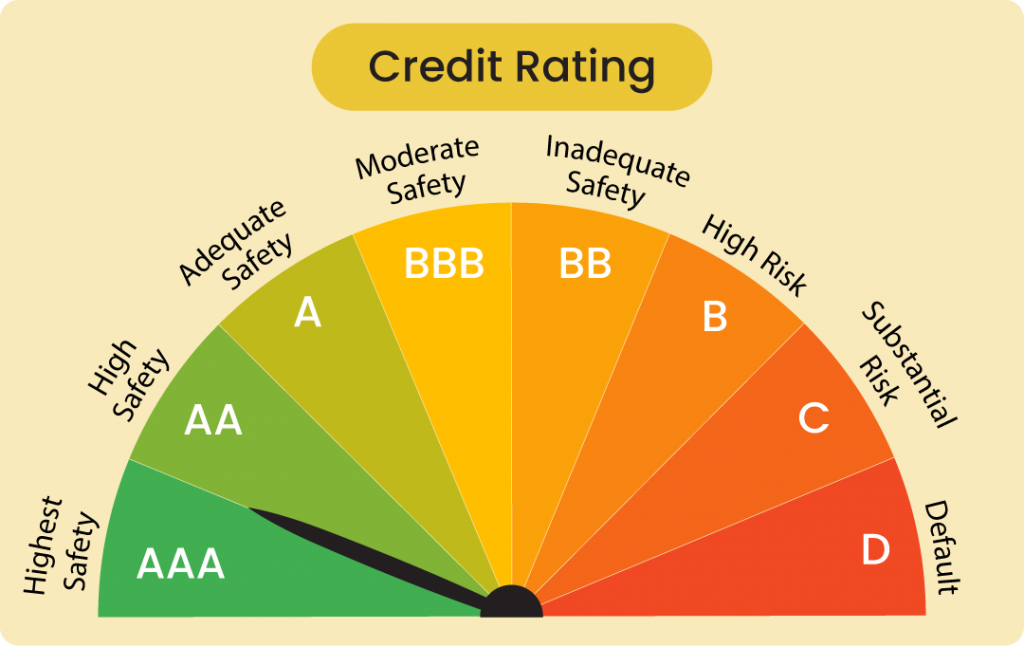

विश्व करेंसी पर किसी देश का हावी होना उसकी आर्थिक शक्ति और भरोसे पर निर्भर करता है। अमेरिका का डॉलर इसका सबसे बड़ा उदाहरण है। दुनिया में कुछ करेंसी “रिजर्व करेंसी” कहलाती हैं, यानी दूसरे देश इन्हें बचत के लिए रखते हैं। अमेरिका का डॉलर सबसे बड़ा डोमिनेटर है (60% से ज्यादा वैश्विक ट्रेड डॉलर में)।

- बड़ी इकोनॉमी: अमेरिका दुनिया की सबसे बड़ी अर्थव्यवस्था है (GDP 25 ट्रिलियन डॉलर), भरोसा ज्यादा।

- ट्रस्ट और स्थिरता: डॉलर की वैल्यू लंबे समय से स्थिर, अमेरिकी सरकार मजबूत।

- ऑयल और ट्रेड: तेल हमेशा डॉलर में बिकता है (पेट्रोडॉलर), वैश्विक व्यापार डॉलर पर निर्भर।

- इतिहास: द्वितीय विश्व युद्ध के बाद ब्रेटन वुड्स समझौते से डॉलर गोल्ड स्टैंडर्ड बना, फिर रिजर्व।

- फाइनेंशियल सिस्टम: , आसान ट्रांजेक्शन।

- अमेरिका का वैश्विक प्रभुत्व ज्यादा है क्योंकि वह सबसे बड़ी अर्थव्यवस्था है और उसकी मुद्रा (डॉलर) में अन्य देश लेन-देन करते हैं।

- अंतरराष्ट्रीय वित्तीय केंद्र: अगर वह देश एक बड़ा वित्तीय केंद्र है (जैसे न्यूयॉर्क, लंदन), जहां पैसा आसानी से ट्रांसफर किया जा सकता है, तो उसकी करेंसी हावी हो जाती है।

- इसके अलावा कुछ देशों की मुद्रा भी प्रचलित हैं जैसे यूरोप का यूरो (Euro), ब्रिटेन का पाउंड (Pound), जापान का येन (Yen)।

जो देश अपनी करेंसी में ज्यादा व्यापार और विश्वसनीयता बना लेते हैं, वे विश्व करेंसी पर हावी हो जाते हैं।

अगर भारत अमेरिका से मोबाइल खरीदता है, तो भुगतान डॉलर में होता है।

इसलिए भारत को डॉलर की ज़रूरत होती है — और वो निर्यात (export) बढ़ाता है ताकि माल बेचकर डॉलर कमा सके।

अगर रुपया कमज़ोर हो गया, तो भारत के लिए मोबाइल महंगे पड़ जाएंगे।